Kredi Notu Nedir? Nasıl Hesaplanır? Yüksek Olmasının Avantajları Nelerdir? Kredi Notu Olmayan veya Düşük Olan Nasıl Kredi Kullanabilir?

Kredi Notu Nedir?

Kredi notu ya da kredi puanı; kişilerin, banka veya finans kuruluşlarına karşı borçlanmaları sonucu edindikleri ödeme alışkanlığının belli bir algoritma ile hesaplanarak ortaya çıktığı sayısal bir ifadedir. Kredi notu, kredi kuruluşlarının vereceği risk kararlarının

rasyonel ve standart olmasına olanak sağladığı gibi, karar sürecini de oldukça kısaltır. Bireylerin geçmiş kredi kullanım ve ödeme davranışlarından yola çıkarak, yeni alacakları kredileri ödeme ihtimalini öngörür. Bu sayede kredi veren kuruluşlar, daha isabetli kararlar vererek kayıpları en aza indirebilir, karar sürecindeki otomasyon oranını artırarak operasyonel maliyetleri de azaltabilir. Böylece, kârlılıklarını artırmaları da mümkün hale gelir. Kredi notu kişinin yeniden borçlanabilmesi için borç veren taraf adına bir güven teşkil etmektedir.

Örneğin 0 ile 699 aralığı çok riskli yeniden borçlanması olumsuz görünürken, 1500 ile 1900 kredi puan aralığına sahip kişiler ise düşük riskli kolayca borç verilebilen kişiler olarak kabul edilir. Geri kalan 700 ile 1400 aralığı da borç veren kurumun elde edeceği diğer istihbaratlar ile karşı tarafı borçlandırarak elde edeceği orta risk sınıfını göstermektedir. Bu puanlar oluşturulurken kişinin daha önce kullandığı kredi, kredi kartı, ek hesap gibi ürünlerin ödeme vadelerine ve düzenli ödenip ödenmediğine bakılır. Bu ana ürünlerin yanında borç veren kurumlar kişinin varsa otomatik ödemelerinin ödenip ödenmediğine, taksitli satış yapan mağazalardan oluşan borçlanmaların durumuna, kişinin ortağı veya sahibi olduğu şirket var ise bu şirkette kullandığı çek ve senetlerin durumuna bakarlar. Son olarak kişinin tüm riskleri hesaplanır ve borç isteyen kişinin borçlandırıp borçlandırılamayacağına karar verilir.

Kredi Notunun Hesaplanması

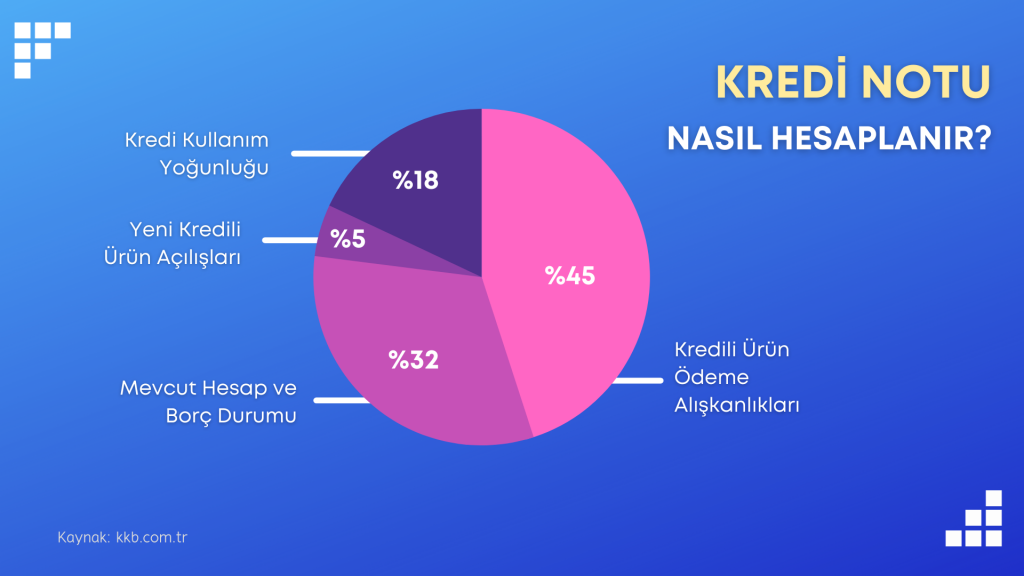

Kredi notu hesaplanırken birçok etken öncelik sırasına koyulmakta ve toplam puan içindeki etkileri yüzdelendirilmektedir. İlgili yüzdelik dilimler aşağıdaki gibidir:

Kredili Ürün Ödeme Alışkanlıkları (Kredi notunun %45’ini oluşturur)

Kredili ürün ödemelerinin zamanında yapılması kredi notunu yükseltir. Ödemelerin son ödeme tarihinden sonra yapılması, kredi notunu olumsuz etkileyen nedenlerin başında gelmektedir.

Mevcut Hesap ve Borç Durumu (Kredi notunun %32’sini oluşturur)

İyi ve kötü kapanmış krediler, teminatlı veya teminatsız mevcut borç bakiyeleri ve limitler dikkate alınarak hesaplamaya dahil edilmektedir.

Yeni Kredili Ürün Açılışları (Kredi notunun %5’ini oluşturur)

Henüz ödeme performansı belirli olmamakla birlikte yakın zamanda alınan krediler, kişinin risklilik oranını artıran bir unsurdur.

Kredi Kullanım Yoğunluğu (Kredi notunun %18’ini oluşturur)

Kredi kullanan ve düzenli ödeme geçmişine sahip olan bir kişinin kredi notu, hiç kredi kullanmayan ya da az kullanan bir kişiye göre daha yüksek olabilir.

Kredi Notunun Yüksek Olmasının Avantajları Nelerdir?

Kredi notunun yüksek olmasının birçok avantajı vardır. Bunlardan ilki güvendir. Kredi notu yüksek olan kişi ihtiyacı olduğunda kolayca finansman bulabileceğinin haklı güvenini duyarken, borç veren taraf da bu kişi veya kişilere karşı alacağı riske ilişkin bir güven duymaktadır.

Kredi notu yüksek olan kişinin borçlanabileceği kurum seçeneği daha fazladır. Her borç veren kurumun çalıştığı, çalışmak istediği bir kredi notu aralığı vardır. Ancak kredi notu çok iyi ise kurum seçimini ve analizini kişi daha rahat yapabilir.

Tolga Oktar

FODER Gönüllüsü

Kaynaklar

https://www.hangikredi.com/

https://www.kkb.com.tr/

https://www.tbb.org.tr/tr

https://www.findeks.com/